みなさんどーも ウホウホ!

ゴリゴリTVブログのオスゴリ(@gorigoriTV_)です!!

- 「ターゲットイヤー型ファンドの特徴とは?」

- 「ターゲットイヤー型ファンドのメリット・デメリットを知りたい」

こんな悩みを、解決します

投資をしていたら、ターゲットイヤー型ファンドがおすすめだよ

などと聞いたことがあるかもしれません

ですが、ターゲットイヤー型ファンドは、万人におすすめのファンドではありません

ターゲットイヤー型ファンドに投資をするなら、しっかり中身を理解したうえで投資しましょう

以下では、ターゲットイヤー型ファンドの特徴やメリット・デメリットを解説しているので、投資の参考にしてみてください

- ターゲットイヤー型ファンドの特徴とは

- ターゲットイヤー型ファンドのデメリット

- ターゲットイヤー型ファンドのメリット

- ターゲットイヤー型ファンドとインデックスファンドどちらがおすすめ

ターゲットイヤー型ファンドの特徴とは

ターゲットイヤー型ファンドの特徴は以下のとおり

- 目標期日を設定して運用

- 株や債券に分散投資

- 目標に向かってリスクが低下していく

ターゲットイヤー型ファンドは、期日が設定されており、期日に向かってリスクが低くなっていきます

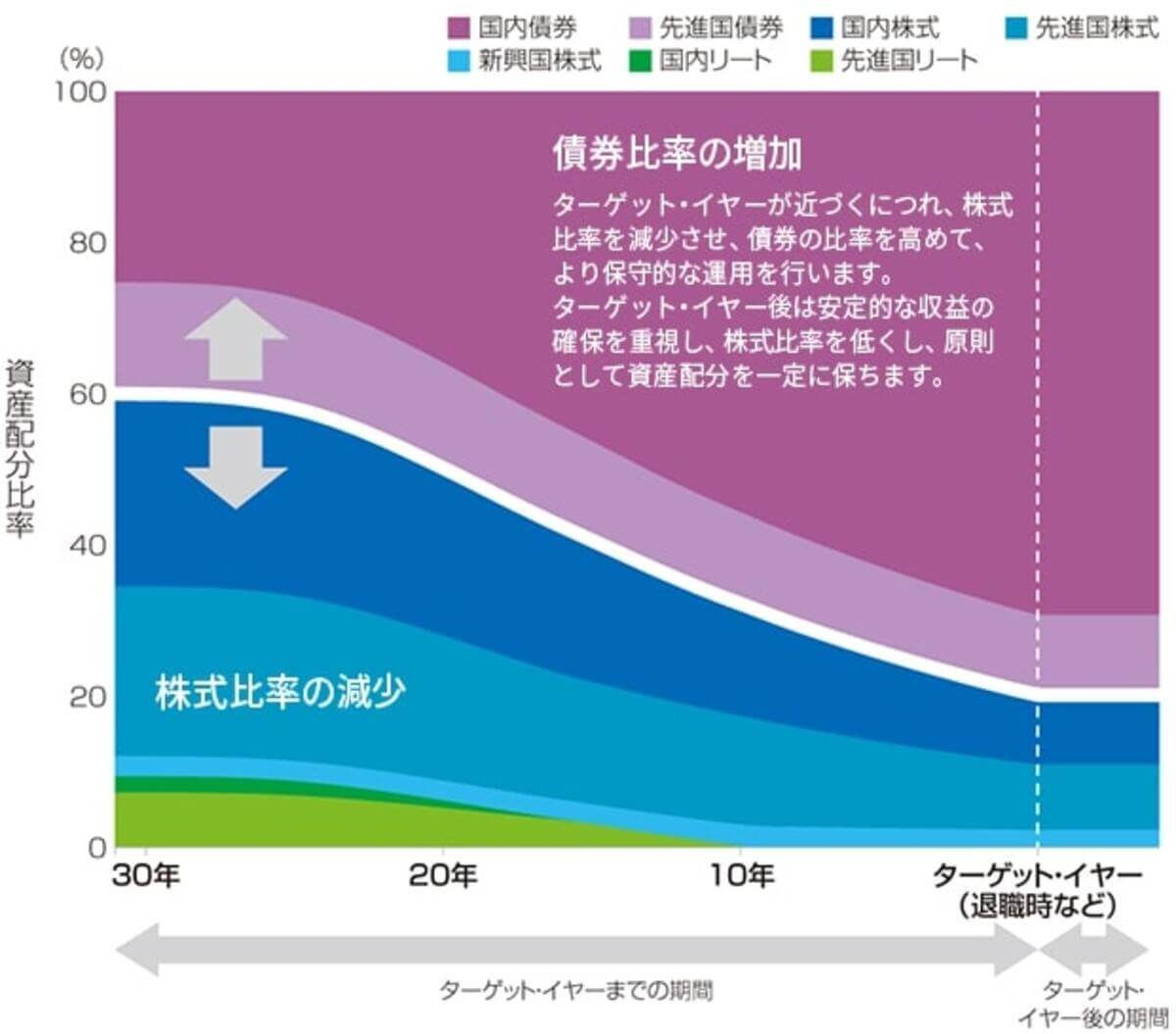

若いうちに株式のリスクをとった投資をし、少しずつ債権の比率を増やしていきリスクを減らしていきます

(出典:ブラックロック社)

ターゲットイヤー型ファンドのポートフォリオは上記の図のようになっていきます

年を取るごとに債権の比率が増えていく事がわかりますね

なので、一般的には定年退職など引退する年代の期日をターゲットにしたファンドを購入するという事です

また、株式や債券などに投資してくれるバランス型ファンドです

- 国内株式

- 外国株式

- 国内債券

- 外国債券

上記の投資商品から自動的に資産配分を決めてくれます

こう聞いて、勝手にリスクを減らしていってくれ、勝手に資産配分まで決めてくれるから良いファンドとは限りません

どんなファンドにもメリット・デメリットがあります

投資する時はしっかり中身を理解したうえ購入しましょう

以下では、ターゲットイヤー型ファンドのメリット・デメリットを紹介していきます

ターゲットイヤー型ファンドのデメリット

ターゲットイヤー型ファンドのデメリットは以下の3つ

- リスクを取れない

- 信託報酬がやや高い

- 想定通りに終わるか分からない

以下で、順に解説していきます

リスクを取れない

ターゲットイヤー型ファンドのデメリット1つ目は、とりたい時にリスクが取れない事

例えば、目標期日が迫るにつれ、株式の相場が上層相場だったとします

その時は債権の比率が大きくなっているので、市場の波に乗れず資産の増加が低下します

勝手に資産配分してくれる代わりに、市場に合わせた柔軟な運用ができないというデメリットがあります

市場は、あなたのライフプランにあわせて都合よく動いてくれません

信託報酬がやや高い

ターゲットイヤー型ファンドは、インデックスファンドと比べ信託報酬が比較的高めに設定されています

例に出すと以下のとおりです

まずはインデックスファンドの信託報酬を見てみましょう

| インデックスファンド名 | 信託報酬 |

|---|---|

| 楽天・全米株式インデックス・ファンド | 0.162% |

| 楽天・全世界株式インデックス・ファンド | 0.222% |

| eMAXIS Slim 米国株式(S&P500) | 0.0968% |

| eMAXIS Slim 全世界株式(オールカントリー) | 0.1144% |

次にターゲットイヤー型ファンドの信託報酬をみてみましょう

| ターゲットイヤー型ファンド名 | 信託報酬 |

|---|---|

| 東京海上ターゲット・イヤー・ファンド2065 | 0.308% |

| 東京海上ターゲット・イヤー・ファンド2055 | 0.308% |

| フィデリティ・ターゲット・デート・ファンド(ベーシック)2055 | 0.39% |

| フィデリティ・ターゲット・デート・ファンド(ベーシック)2045 | 0.38% |

ターゲットイヤー型ファンドは、金融庁が選んだつみたてNISAで積み立てられる優秀なファンドに選ばれています

ですが、上記の表のようにターゲットイヤー型ファンドはインデックスファンドに比べ、比較的に信託報酬が高いと言えます

想定通りに終わるか分からない

ターゲットイヤー型ファンドは、超長期投資が大前提

10年、20年、30年とかなり先の目標期日までの長期投資となります

ですが、転職や失業、病気などあなたのライフプランが途中で変更になったりすることもあるでしょう

ターゲットイヤー型ファンドは、あなたのライフプランにあわせて資産配分を変更するのではなく、目標期日に向けて債券中心にするファンド

あくまで投資するのはあなたなので、あなたのライフプランに何か変更があった場合は、あなたが資産配分などを行わないといけません

ターゲットイヤー型ファンドのメリット

ターゲットイヤー型ファンドのメリットは以下の3つ

- 分散投資ができる

- 資産配分をコントロールしてくれる

- リスクを減らしていける

順に解説していきます

分散投資ができる

投資の大原則はリスクを減らすための分散投資です

ターゲットイヤー型ファンド1つに投資すると分散投資が可能

上記でも説明しましたが、ターゲットイヤー型ファンドが投資する投資商品が以下のとおりです

- 国内株式

- 外国株式

- 国内債券

- 外国債券

国内外の株式だけでなく、国内外の債券にまで幅広く分散投資が可能

資産配分をコントロールしてくれる

上記でも説明しましたが、ターゲットイヤー型ファンドは目標期日に向け債権の比率を増やしていってくれます

あなたが、普通の社会人として定年まではたらいたとして、定年近くに期日を設定しておくと勝手に資産配分をコントロールしてくれます

勝手に資産配分をコントロールしてくれるので、あなたのライフプランの変更がない限りはほったらかしの積立投資するだけ

初心者でも、比較的簡単に老後資金の為の投資が可能

リスクを減らしていける

何度もいいますが、ターゲットイヤー型ファンドは目標期日に向け債権の比率を増加します

なので、若いうちに比較的ハイリスクの株式の投資割合が多く、年を取るにつれてローリスクの債権の投資割合が多くなります

結果、老後に向けて投資での損するリスクを減らしていってくれます

出口戦略として、定年近くに暴落が起きたとしても債権の比率が高いので暴落率を低下させることが可能

株式投資のみよりも比較的安全に老後を迎えられます

ターゲットイヤー型ファンドとインデックスファンドどちらがおすすめ

上記でターゲットイヤー型ファンドを紹介してきましたが、万人におすすめのファンドかと言われるとそうではありません

ターゲットイヤー型ファンドがおすすめできるのは以下のような方

- 超長期投資を続けられる

- 老後資金の為に投資する

- ライフプランに変更がなさそう

- 自分で管理するのがめんどくさい

ターゲットイヤー型ファンドは、超長期投資が前提なので何十年後の期日まで老後資金確保の為にしっかり投資できる方

また、会社員や公務員として定年まで働きライフプランに変更が無い方

そして、老後に向けて勝手に資産配分をコントロールしてくれるので、少し高い信託報酬を払ってでも自分で管理するのはめんどくさい方

上記のような方におすすめのファンドと言えます

また、以下のような方には、インデックスファンドがおすすめと言えます

- 早期リタイアしたい

- 手数料をできるだけ減らしたい

- ライフプランに変更がありそう

- 自分で管理したい

早期リタイヤ(FIRE)を目指している方、手数料をできるだけ抑え自分で管理したい方

副業や転職、フリーランスなど夢があり、ライフプランに変更がある方

上記の方にはインデックスファンドの方がおすすめ

私は、早期リタイヤ(FIRE)を目指しているのでインデックスファンドを積み立てています

また、以下では私の経験を元に資産ごとに貯め方を紹介しているので参考にしてみてください

積立におすすめな証券会社

投資をする為にはまずは証券口座が必要

証券口座はお金持ちになる為には必須のアイテムで、いくつか開いておくことがおすすめ

結論から言うと「楽天証券」と「SBI証券」がおすすめ

楽天経済圏にいる方はメインで「楽天証券」を使用、そうでない方は「SBI証券」という選び方でもいいと思います

改悪や、改善などがあるのでいつでも乗り換えられるように両方持っておくことが一番オススメ

上記2つの証券会社は手数料競争をしており、今は昔と比べ破格の低価格の手数料で投資可能

株式の購入でも日本株、米国株ともに1株から購入でき、手数料もほとんどかからないので、本当に投資がしやすくなりましたね

私は現在、楽天証券をメインで使用しています

投資するならNISAを活用しよう

投資にはNISA制度というものがあります

投資の利益には20.315%の税金がかかりますが、それが0%(免除)になる最強の制度

少しむずかしいかもしれませんが、絶対に使わないと損

実際、私自身も使いまくっています

「NISAって何?」となる方は、以下で初心者にもわかりやすく解説しているので参考にしてみてください

高配当株投資の始め方については、以下で解説しているので参考にしてみてください

最初の購入におすすめの銘柄まで紹介しているので初心者でも始めやすいと思います

資産管理、家計簿のおすすめアプリ

アプリだとほぼ自動で家計簿をつけてくれるので、めんどくさがりでも続けることが可能

あなたの大事な時間を奪わず、しっかりお金を管理できるのは最高

現在オスゴリ家で使用しているアプリは以下のとおり

- マネーフォワード

なかったら、資産を管理できてませんし、この資産公開記事も書けていませんからね

クレジットカードや銀行と連携すれば、自動で家計簿・資産管理が可能が完成

「マネーフォワード」は現在、無料版での最大連携数が4つになってしまい無料で使用するのが難しくなりました

我が家ではオスゴリとヨメゴリでそれぞれ管理しており、使用している銀行などもかなり断捨離したので、4つに収まっています

我が家が使用している銀行や証券会社などのサービスは以下のとおり

ほぼほぼ楽天のサービスを利用しています

やっぱり楽天経済圏は最高!!

楽天経済圏を活用してお得に生活

楽天経済圏を味方にすると非常に大きな力になります

楽天経済圏は、非常にポイントも貯めやすく、それぞれのサービスに非常に手が届いており、お得で使いやすい

楽天経済圏で最低限使用してほしいサービスは以下の6つ

どれも王道のサービスで、普通の生活のほとんどをカバーできます

どれも必須のサービスですが、特に一番主軸となる楽天カード

は絶対に必須

支払いは楽天カードと楽天ペイのコンビは最強で基本的に携帯で支払いできるので超便利

楽天銀行は全国のコンビニのATMで使用可能ですが、ATM無料回数までにしましょう

そして楽天モバイルは、ギガの使用数に応じて金額が変わり、どのギガ数でも格安レベルで、最近では電波もよほどの山奥でなければ問題なし

楽天モバイルでは基本的にキャンペーンもしており、ネットでサクッと乗り換えられ、かなりの楽天ポイントが貰えるのも嬉しい

楽天証券は投資をするなら必須のサービス!

楽天市場では楽天サービスを使用しているほど、お買い物マラソンなどでめちゃくちゃ楽天ポイントが貰えます

我が家では楽天市場でのお買い物マラソンの時に、楽天ふるさと納税も行っており、ポイントを荒稼ぎしております

ですが、気をつけてほしいのが楽天ポイントの為に無駄に楽天市場などでお金を使わないこと

楽天ポイントを稼ぐために、無駄な買い物をして無駄な出費をしてしまっては元も子もありません

以下では、私の妻(ヨメゴリ)が楽天市場でおすすめの商品を紹介しているので、ぜひ見てみてください

楽天サービスでは、他にもいろいろとサービスがありますが、まずは最低限のサービスを全て使用してから考えるくらいで大丈夫

お金の悩みはFPさんに相談

一度FPさんに相談することもおすすめ

投資のコンシェルジュは、完全無料で嫌な勧誘もなく、何度でも相談が可能

もし嫌な投資方法を言われても嫌といえばOK!

現在進行系で、オスゴリも使用中のサービス

ココナラで私(オスゴリ)に相談

また、上記でFPさんに相談が嫌だという方、私(オスゴリ)に相談してみたいという方は、ココナラで相談可能

有料にはなってしまいますが、1分100円で相談ができます

ココナラアプリを使用した電話での相談になるのでプライベートも守られ、気負わず相談可能

興味ある方はぜひ!!

過去の私(オスゴリ)の資産公開を見たい方は以下からどうぞ

ターゲットイヤー型ファンドまとめ

- 目標期日を設定して運用

- 株や債券に分散投資

- 目標に向かってリスクが低下していく

ターゲットイヤー型ファンドは、国内外の株や債券に分散投資ができ、リスクが減っていく投資信託です

ですが、全ての人におすすめできるかと聞かれればそうではありません

しっかり中身を確認し、あなたに合った投資商品を選ぶことが非常に重要

投資で損をしない為に、しっかり選びましょう

あなたの投資ライフの参考に少しでもなったなら嬉しいです

また、我が家では「ゴリゴリTV」としてXやブログ、YouTubeなどいろいろなものを運営しております

我が家の生活などありのままの姿でしているLIFEやゲームのYouTube、パーカーの販売など、私達のありのままでお届けしています!

気になるという方は是非遊びにきてみてくださいね

フォローやチャンネル登録、いいねや高評価、コメントくれると嬉しいです

我が家のありのままをコンセプトにした、YouTube!

ライフハックや、旅行Vlog、一条工務店で家を立てるのですがマイホームのことだったりを配信

ありのままのゴリゴリ夫婦を見たいという方におすすめ!

YouTubeの方ではApexをありのままの夫婦でプレイしている動画を投稿しています

チームも作っており「チームゴリゴリTV」の仲間を募集しております!

本当に良い方々に入っていただけて、めっちゃ楽しくのんびりゲームしています

気になる方はオスゴリのX(Twitter)をフォローしていただき、入りたいとDMいただけたら「Discord」に招待します

だいたいチームゴリゴリTVの方とゲームしているので、気になる方はYouTubeをチェックしてみてください!

こんな低年収のクセが強いゴリゴリ夫婦ですが、頑張っているのでこれからもよろしくお願いします

コメント